El interés compuesto es un concepto clave en el ámbito de las inversiones. Se refiere a la acumulación de intereses que no solo se generan sobre el capital original, sino también sobre los intereses previamente acumulados. Este mecanismo puede transformar significativamente el crecimiento del capital a largo plazo. En este artículo, exploraremos cómo funciona el interés compuesto, sus beneficios y estrategias para maximizar su potencial en las inversiones.

¿Qué es el interés compuesto?

El interés compuesto es un concepto financiero esencial que permite que las inversiones crezcan de manera significativa a lo largo del tiempo. Se basa en la acumulación de intereses no solo sobre el capital inicial, sino también sobre los intereses generados en periodos anteriores.

Diferencia entre interés compuesto e interés simple

La diferencia principal entre el interés compuesto y el simple radica en la forma en que se calcula el crecimiento del capital.

- Interés Simple: I = C × R × T

Los intereses se generan únicamente sobre el capital inicial.

- Interés Compuesto: Capital final = C × (1 + Ti)t

Los intereses se calculan sobre el capital inicial más los intereses acumulados.

En una inversión basada en interés compuesto, los resultados a largo plazo son exponenciales, mientras que el interés simple tiene un crecimiento lineal. Entender esta diferencia es crucial al analizar cómo invertir para obtener un mayor rendimiento.

En el interés compuesto, el crecimiento se acelera a medida que el capital aumenta con cada periodo, mostrando resultados mucho más atractivos a largo plazo.

Efecto multiplicador del capital con el interés compuesto

El interés compuesto actúa como un efecto multiplicador del capital, permitiendo que pequeñas inversiones iniciales se conviertan en grandes sumas con el tiempo. Este principio es especialmente potente en fondos de inversión con interés compuesto, donde los rendimientos se reinvierten continuamente.

Cada vez que se añade un interés, este se incorpora al capital existente, generando mayores cantidades en futuros periodos. Este ciclo puede producir rendimientos exponenciales si se permite que el capital crezca a lo largo de muchos años.

Interés compuesto en la historia

A lo largo de la historia, el interés compuesto ha sido utilizado en la economía y las finanzas desde tiempos antiguos. Civilizaciones como los babilonios y romanos ya aplicaban principios de acumulación en sus transacciones financieras.

No obstante, fue en los siglos XVII y XVIII cuando comenzó a explorarse de manera más formal. Figuras históricas como Albert Einstein han llegado a calificarlo como una de las fuerzas más poderosas en el ámbito financiero, reconociendo su impacto en la creación de riqueza a lo largo del tiempo.

Hoy, su aplicación es fundamental en cualquier estrategia de inversión.

Cómo beneficia el interés compuesto a las inversiones

El interés compuesto ofrece diversas ventajas que pueden potenciar significativamente los resultados de las inversiones a lo largo del tiempo. Su efecto acumulativo convierte a este principio financiero en una herramienta esencial para el crecimiento del capital.

Rentabilidad a largo plazo con interés compuesto

Uno de los mayores beneficios del interés compuesto es su capacidad de generar rentabilidades superiores a lo largo de un periodo extenso. A medida que se acumulan los intereses sobre el capital inicial y los intereses previos, el crecimiento del capital se vuelve exponencial.

- Los rendimientos se multiplican, lo que permite crear un efecto bola de nieve que incrementa el valor de la inversión.

- El tiempo se convierte en un aliado crucial. Cuanto mayor sea el horizonte temporal, más notorio será el impacto del interés compuesto ya que el montaje de intereses es más significativo.

Niveles de riesgo y perfil inversor

Entender el interés compuesto también ayuda a los inversores a alinearse con su nivel de riesgo aceptable y su perfil inversor. Dependiendo de la estrategia elegida, se pueden esperar diferentes rentabilidades:

- Inversores conservadores pueden optar por estrategias más seguras, buscando rendimientos moderados con menos volatilidad.

- Inversores agresivos pueden asumir mayores riesgos en la búsqueda de rendimientos máximos, beneficiándose a menudo del efecto acelerador del interés compuesto.

Comparativa con interés simple en inversiones

El interés compuesto supera al simple en muchos aspectos, especialmente en la acumulación de riqueza a largo plazo. Con el interés simple, los intereses generados son siempre sobre el capital inicial, lo que limita el crecimiento del capital:

- En inversiones a largo plazo, la diferencia en el crecimiento entre ambos tipos de interés se hace notable.

- Las inversiones que aplican el interés compuesto son más eficaces para maximizar el rendimiento, especialmente en el contexto de una inversión sostenida durante años.

Métodos para calcular el interés compuesto

Calcular el interés compuesto es esencial para visualizar el crecimiento de las inversiones a lo largo del tiempo. Existen diversas fórmulas y métodos que permiten obtener este cálculo de forma precisa.

Fórmula del interés compuesto

La fórmula básica para calcular el interés compuesto es la siguiente:

Capital final = Capital inicial × (1 + Tasa de interés)^Tiempo

Donde:

- Capital final: Es el monto total que se obtendrá al final del periodo.

- Capital inicial: Es la cantidad con la que se comienza la inversión.

- Tasa de interés: Es el porcentaje de interés anual aplicado.

- Tiempo: Es el periodo total durante el cual se mantiene la inversión, generalmente expresado en años.

Ejemplo práctico de cálculo de interés compuesto

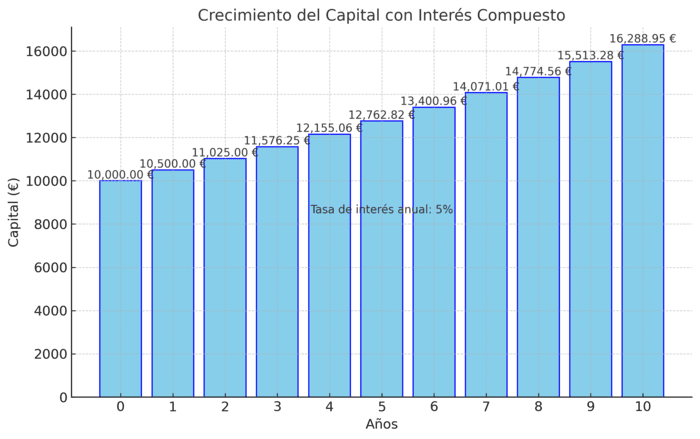

Para ilustrar el uso de la fórmula, supongamos que se invierten 10,000 euros a una tasa del 5% anual durante 10 años. El cálculo sería:

Capital final = 10,000 × (1 + 0.05)^10

Al realizar el cálculo, se obtiene un capital final aproximado de 16,288.95 euros. Este ejemplo demuestra cómo el interés compuesto puede ser una herramienta poderosa para aquellos que desean aprender cómo invertir de manera efectiva.

Uso de calculadoras de interés compuesto

Las calculadoras de interés compuesto son herramientas muy útiles que permiten realizar este cálculo de manera rápida y sencilla. Estas calculadoras suelen pedir el capital inicial, la tasa de interés, el tiempo y, en algunos casos, las aportaciones adicionales que se pueden realizar durante la inversión. Los resultados son inmediatos, brindando una visualización clara del crecimiento potencial de la inversión.

Se pueden encontrar calculadoras en línea, aplicaciones móviles o incluso hojas de cálculo que facilitan aún más la práctica del cálculo del interés compuesto. Estos recursos son especialmente valiosos para aquellos que buscan planificar sus inversiones con mayor precisión y tomar decisiones informadas.

Estrategias para maximizar el interés compuesto

Comprender y aplicar estrategias efectivas puede amplificar los beneficios del interés compuesto. Las siguientes tácticas permiten maximizar el rendimiento de las inversiones a lo largo del tiempo.

Inversión temprana y sus beneficios

Empezar a invertir desde una edad temprana proporciona una ventaja significativa. Cuanto antes se realicen las inversiones, más tiempo tendrá el capital para crecer gracias al efecto del interés compuesto. La acumulación de intereses a lo largo de los años resulta en un crecimiento exponencial.

Los beneficios de la inversión temprana incluyen:

- Mayor tiempo para que el capital genere intereses.

- Oportunidad de diversificación

- Posibilidad de dejar que las inversiones se recuperen de posibles pérdidas.

- Oportunidades de aprendizaje y adaptación a los mercados financieros.

Reinversión de ganancias

La clave para maximizar el interés compuesto está en reinvertir las ganancias obtenidas. Esta estrategia permite que el capital crezca más rápido.

Cuando los beneficios generados por las inversiones se vuelven a invertir, se aumenta la base sobre la cual se calculan futuros intereses. Este ciclo de reinversión no sólo eleva el capital, sino que también acelera el crecimiento financiero.

Aspectos importantes de la reinversión son:

- Incluir dividendos en el capital total.

- Evitar el uso inmediato de las ganancias, orientándolas hacia nuevas oportunidades de inversión.

Contribuciones regulares y efectos en la rentabilidad

Realizar contribuciones regulares es una práctica que ayuda a incrementar la rentabilidad de las inversiones. Aportar una cantidad adicional, ya sea mensual o trimestralmente, suma capital al fondo, lo que amplifica el efecto del interés compuesto.

Las contribuciones regulares permiten:

- Promediar el costo de compra, minimizando el riesgo de invertir en momentos desfavorables.

- Aumentar el capital invertido sin necesidad de grandes sumas de dinero de una sola vez.

- Facilitar la disciplina en la inversión, creando un hábito financiero saludable.

Productos financieros de inversión que utilizan el interés compuesto

Los productos de inversión que aprovechan el interés compuesto son herramientas clave para maximizar el crecimiento del capital a lo largo del tiempo. Estos instrumentos permiten que los rendimientos generados se reinviertan, potenciando así el valor final de la inversión.

Fondos de inversión y fondos indexados

Fondos de inversión

Los fondos de inversión son vehículos de inversión colectiva que permiten a los inversores agrupar su capital para comprar una cartera diversificada de activos. Los gestores de estos fondos suelen reinvertir los dividendos y las ganancias, lo que contribuye al interés compuesto. Este tipo de fondos puede incluir acciones, bonos y otros activos financieros.

Fondos indexados

Por otro lado, los fondos indexados buscan replicar el rendimiento de un índice específico, como el IBEX 35. Al ser una gestión pasiva, ofrecen comisiones más bajas y, al igual que los fondos de inversión, permiten la reinversión de las ganancias, maximizando el potencial de crecimiento.

ETFs y su función en la cartera

Los ETFs, o fondos cotizados en bolsa, son similares a los fondos de inversión, pero se negocian en bolsa como acciones. Este tipo de producto financiero permite diversificar la inversión de manera sencilla y a menudo con costos más reducidos. La reinversión de dividendos en ETFs proporciona un efecto positivo en el interés compuesto, aumentando así el capital disponible para futuras inversiones.

Planes de pensiones y de ahorro

Estos instrumentos son especialmente atractivos para perfiles conservadores que buscan seguridad y estabilidad.

Planes de pensiones

Los planes de pensiones son una opción para el ahorro a largo plazo, ya que ofrecen ventajas fiscales. Al igual que otros productos mencionados, permiten la acumulación de rendimientos a través del interés compuesto. Las aportaciones se invierten en una variedad de activos, lo que potencia el crecimiento del capital a lo largo del tiempo.

Pero un plan de pensiones no siempre es la mejor opción de cara a blindar nuestra jubilación. Te invitamos a consultar nuestro artículo PIAS o Plan de Pensiones: ¿cuál es la mejor opción para tu jubilación?

Planes Individuales de Ahorro Sistemático (PIAS)

Este producto de ahorro permite asegurar un crecimiento constante del capital sin asumir riesgos significativos. Los planes individuales de ahorro sistemático están sujetos a la contratación de un seguro de vida-ahorro. Se orientan a la optimización del ahorro a largo plazo mediante aportaciones periódicas o extraordinarias. El capital generado puede ser rescatado cumplido un plazo inicial que suele ser de un año o puede orientarse a complementar la pensión pública de jubilación y ser rescatado como renta vitalicia.

Aunque las aportaciones realizadas no desgravan anualmente, cuando se opta por el rescate como renta vitalicia garantizada, tanto aportaciones como las plusvalías están prácticamente exentas de impuestos.

Algunos expertos consideran los PIAS como el mejor producto actual de ahorro/inversión del mercado. Te recomendamos que no te pierdas nuestro artículo Plan Individual de Ahorro Sistemático: Tu guía para el ahorro a largo plazo

Además, te queremos ofrecer un simulador gratuito que te permitirá introducir los datos concretos adaptados a tu caso y podrás ver cómo crecerían tus ahorros transcurrido el período de tiempo que desees consultar. Es decir, podrás conocer con precisión y certeza qué capital conseguirías generar para ser rescatado dentro de x años. Esto te permitirá saber cuándo podrías ver cumplidos tus objetivos financieros.

Sólo debes rellenar este formulario y te haré llegar este simulador gratuito. ¡Así de fácil!

Optimizando la inversión con interés compuesto en España

La optimización del interés compuesto en España permite maximizar el rendimiento de las inversiones a través de diversos factores que pueden influir en su crecimiento. Con una buena estrategia, es posible aprovechar las ventajas del sistema financiero español.

Ventajas fiscales de los productos de inversión

Los productos de inversión en España ofrecen diversas ventajas fiscales que pueden ser aprovechadas por los inversores. Algunas de estas ventajas son:

- Deducciones fiscales: Existen deducciones en la declaración de la renta para determinadas inversiones, como los planes de pensiones, que pueden reducir la carga tributaria del inversor.

- Exención en ganancias patrimoniales: En algunos casos, las ganancias obtenidas de ciertos productos de inversión pueden estar exentas de impuestos hasta un límite.

- Incentivos por reinversión: Se pueden obtener beneficios fiscales si se reinvierten las ganancias en otros productos de inversión, lo que favorece el aprovechamiento del interés compuesto.

Costes y comisiones a tener en cuenta

A la hora de invertir, es fundamental considerar los costes y comisiones asociados a los productos elegidos, ya que pueden afectar de manera significativa al rendimiento. Entre ellos destacan:

- Comisiones de gestión: Estas son tarifas que cobran las entidades financieras por gestionar los fondos de inversión o carteras.

- Comisiones de suscripción y reembolso: Algunos fondos pueden cobrar tarifas al entrar o salir, lo que impacta en el capital disponible para el interés compuesto.

- Costes de transacción: Las compras y ventas de activos pueden conllevar comisiones que reducen las ganancias obtenidas.

Preguntas frecuentes sobre el interés compuesto

El interés compuesto es un tema que genera muchas dudas entre los inversores. A continuación, se presentan algunas preguntas frecuentes que ayudan a esclarecer ciertos aspectos fundamentales relacionados con este concepto financiero.

¿Cómo afecta la tasa de interés al capital?

La tasa de interés es un factor crucial en el crecimiento del capital inversor. Un aumento en la tasa de interés puede provocar un incremento significativo en el rendimiento total de una inversión. Los efectos del interés compuesto se vuelven más evidentes a medida que la tasa de interés aumenta.

- Con tasas de interés más altas, el capital inicial genera más intereses.

- Los nuevos intereses se suman al capital acumulado, lo que, a su vez, genera aún más intereses en el siguiente periodo.

Por lo tanto, incluso un pequeño cambio en la tasa de interés puede tener un gran impacto en el resultado final de una inversión a largo plazo.

¿Qué relación hay entre tiempo y crecimiento?

El tiempo es esencial en el cálculo del interés compuesto. Cuanto más tiempo se tenga una inversión, mayor será el efecto de la capitalización de los intereses. Esto se traduce en un crecimiento exponencial del capital a medida que los intereses acumulados generan nuevos intereses.

- Las inversiones a largo plazo permiten que el interés compuesto trabaje de manera óptima.

- Iniciar la inversión desde una edad temprana maximiza los beneficios del interés compuesto.

Por lo tanto, invertir con antelación y mantener la inversión durante un periodo prolongado suele ser más ventajoso.

¿Qué productos ofrecen mejor rentabilidad gracias al interés compuesto?

La rentabilidad de los productos de inversión puede variar considerablemente. Algunos de los productos que suelen ofrecer mejores rendimientos a través del interés compuesto son:

- Fondos de inversión, que permiten diversificar el capital y aprovechar la capitalización.

- ETFs, que ofrecen una gestión pasiva y la posibilidad de reinvertir dividendos.

- Planes de pensiones, que no solo proporcionan ventajas fiscales, sino que también maximizan el crecimiento del capital a largo plazo.

- PIAS, considerados por algunos expertos como el mejor producto actual de ahorro/inversión del mercado, que se contrata mediante un seguro de vida-ahorro y permite generar un ahorro a largo plazo a través de aportaciones periódicas o extraordinarias.

Conclusiones sobre interés compuesto e inversión

Con una planificación adecuada y el uso de las estrategias mencionadas, es posible aprovechar al máximo el interés compuesto en cualquier tipo de inversión. La combinación de una tasa de interés favorable y un horizonte de inversión prolongado es clave para una buena rentabilidad en productos que aplican el interés compuesto.

Si buscas asesoramiento experto sobre cómo invertir en interés compuesto con éxito, no dudes en contactar con Consultoría Financiera de la Morena.